Montax Ensina a Aumentar Seu “Score” Bancário, Mesmo Negativado, e Outras Dicas Para Conseguir Financiamento

Olá, seja bem-vindo ou bem-vinda,

Se chegou até aqui é porque deseja conseguir financiamento bancário, seja para a aquisição da tão sonhada casa própria seja para comprar um carro novo, realizar uma viagem ou outro sonho de consumo.

Aqui vamos listar dicas do que fazer antes de requerer um empréstimo bancário, afinal, se uma instituição financeira nega a concessão do empréstimo pode ser que as outras também o façam na sequência.

E caso um banco ou financeira já tenha negado um empréstimo a você, essas dicas serão úteis para corrigir isso e conseguir empréstimo bancário na próxima vez. Aviso logo que não serão tarefas fáceis – se quer um milagre procure uma igreja -, porém, necessárias se quiser ter seu bom nome efetivamente integrado ao sistema financeiro nacional como bom pagador.

Vamos lá!

- Como Conseguir Empréstimo Bancário

No mercado financeiro, o empréstimo bancário é chamado “financiamento”.

É parecido com um penhor, a diferença é que no financiamento o tomador do empréstimo dá em penhora, em garantia justamente o bem que pretende comprar.

Exemplo: Quero comprar um imóvel avaliado em R$ 1 milhão, mas, não tenho dinheiro, preciso de um empréstimo bancário, porém, não tenho bens avaliados em R$ 1 milhão para entregar como garantia do pagamento da dívida, então, se eu tiver um bom “score” o banco talvez – eu disse talvez – considere me emprestar os R$ 1 milhão necessários à aquisição do imóvel, desde que o banco receba esse mesmo imóvel como garantia do pagamento da dívida, geralmente na forma de um contato de hipoteca ou alienação fiduciária, que vencerá somente quando todas as parcelas do financiamento forem quitadas, aí, sim, você será o proprietário do imóvel.

Aqui não importa descrever as diferenças entre um instituto e outro da garantia real, a garantia imobiliária, afinal, você quer o dinheiro para comprar o imóvel passe a ser proprietário do imóvel.

Mesmo considerando que o imóvel a ser adquirido será uma boa garantia do pagamento da dívida, o banco analisará o seu perfil e/ou de seu cônjuge ou companheiro, afinal, bancos não são empresas imobiliárias. Bancos lidam com dinheiro e juros bancários e não a administração de imóveis, logo, querem uma garantia, mas, não querem nem pensar em precisar executar a hipoteca ou pegar o bem alienado fiduciariamente de volta!

Bancos precisam saber se você a) tem renda suficiente para pagar o financiamento e b) se você goza de boa reputação e cumpre com suas obrigações (score).

Para isso, a não ser que o Gerente bancário o conheça desde pequenininho, sua família, e saiba quais bens são de sua propriedade, ele consultará e arquivará em sua pasta relatórios de informações de negócios de empresas como SPC Brasil, Serasa Experian, Boavista, Equifax, Dun & Bradstreet etc.

Essa consulta serva tanto para informar seu “score” naquele momento quanto para deixar registrado na sua pasta ou na pasta do seu pedido de empréstimo bancário que, naquela ocasião, seu escore era bom e por isso o Gerente tinha uma justificativa plausível para a concessão do empréstimo, afinal, estamos no Brasil, o país da corrupção e fraudes bancárias e o Gerente não quer ser depois de anos, caso o banco venha a descobrir que o tomador do empréstimo não vem pagando as prestações do empréstimo, ser acusado de autoria, co-autoria ou participação em esquema fraudulento contra ativos da instituição financeira.

Os principais financiamentos são classificados pelos bancos conforme o bem dado em garantia e são eles:

1.1 Financiamento Imobiliário

1.1.1 Habitação Caixa

O financiamento imobiliário da Caixa Econômica Federal (CEF), o “Habitação Caixa” é, de longe, um dos mais procurados, afinal, a casa própria é um dos maiores sonhos dos cidadãos brasileiros – mesmo que o paguem em 30 anos – e os juros bancários exigidos pela Caixa Econômica Federal é o mais baixo do mercado.

Portanto, selecione um imóvel, qualquer um, mesmo que não seja exatamente aquele que pretende comprar, mas, que esteja a venda em bairro, preço e condições muito semelhantes a um imóvel de seu sonho ou preço que consiga pagar em um financiamento.

Um imóvel que funcionará ou funcionaria como sua garantia real, garantia imobiliária. É uma das melhores garantias porque ninguém vai tirá-la do lugar.

Uma curiosidade: “Garantia real” vem de “garantia do rei”, não porque o Rei seria o seu avalista, mas, porque antigamente o Rei era o dono dos seus imóveis (!?)… Achou isso um absurdo? Comece a estudar sobre o Imposto Predial e Territorial Urbano (IPTU), o Imposto Territorial Rural (ITR) e o Imposto de Transmissão Causa Mortis e Doação (ITCMD) e o aumento sucessivo de suas alíquotas ao longo da História do Brasil, principalmente a partir de 2017, que você vai duvidar se é mesmo o dono de seus imóveis…

Voltando a indicação de um imóvel a venda, a ideia é abrir um processo administrativo na Caixa Econômica Federal ou outras instituição financeira para uma simulação e análise de seu score bancário.

Documentos necessários

Geralmente, mas, não exaustivamente, o Gerente bancário vai exigir os seguintes papéis:

- Carteira de identidade ou CNH ou outro documento com foto e CPF;

- Certidão de Casamento (atualizada) ou Escritura Pública Declaratória da União Estável;

- Comprovante de residência como contas de energia elétrica, água ou gás;

- Última Declaração de Rendimentos do IRPF e extratos bancários (últimos 3 meses);

- Declaração de Rendimentos do IRPJ, se empresário ou empreendedor individual ou autônomo ou Carteira de Trabalho e Previdência Social (CTPS) e extratos de sua conta do FGTS, se empregado;

Não tente enrolar, nem dar desculpas esfarrapadas.

Consiga os papéis!

CNH é melhor que outros documentos de identidade porque já vem com CPF.

Se for solteiro, considere casar ou declarar União Estável em cartório de Notas. As pessoas – e os bancos – confiam mais nos casados. Principalmente para um negócio de 30 anos. Se realmente for solteiro e sem “namorido”, declara ser “solteira” e ponto final.

O comprovante de residência tem que ser conta de serviço público local, não vale faturas de cobranças de telefone móvel nem de outros bancos.

Além dos bens, direitos e valores declarados em sua Declaração de Rendimentos do IRPF, o Gerente bancário prestará especial atenção aos valores quitados a título de Imposto de Renda (IR), quer porque o valor quitado é indicativo de poder, capacidade econômica – se pagou muito é porque recebe muito -, quer porque é indício de honestidade, afinal, quanto mais declara e paga de IR deduz que é pessoa honesta.

O mesmo vale para a Declaração de Rendimentos do IRPJ de sua empresa ou negócio ou seja lá como você fature e recebe renda em tempos de pejotização. Se você for empregado com carteira assinada, sua CTPS revelará empregos anteriores e sua “constância” ou “problemas” (ninguém quer passar a vida inteira no mesmo emprego, mas, quem pula muito de galho em galho tem problemas). E não esqueça os extratos de sua conta do FGTS, mesmo que esteja “zerada”, que você pode baixar no aplicativo da Caixa, pois ela também ajuda o Gerente bancário a avaliar sua capacidade de trabalho, emprego e renda.

1.2 Financiamento Veicular

1.2.1 Automóveis, máquinas e outros equipamentos

Ao contrário dos imóveis, da garantia real ou imobiliária, automóveis, veículos diversos, máquinas e equipamentos não estão presos a um lugar e na prática podem ser transportados, ocultados e até desmontados.

Daí os bancos e financeiras exigirem juros maiores e maior cautela na concessão de financiamento para a aquisição dessa classe de ativo financeiro.

Esse sistema é chamado Crédito Direto ao Consumidor (CDC).

De novo, o veículo ou máquina agrícola ou industrial ou outro equipamento comercial ficam na posse direta do tomador do empréstimo, porém, alienado fiduciariamente ao banco que concedeu o empréstimo.

No Certificado de Registro do Veículo (CRV) e/ou Certificado de Registro de Licenciamento do Veículo (CRLV) emitido pelo Detran constará nas “OBSERVAÇÕES” a expressão “ALIENAÇÃO FIDUCIÁRIA – BANCO XYZ OU FINANCIERA XPTO”, que terá a propriedade do veículo e cuja “baixa” desse “gravame” será realizada pelo Detran com a emissão de novos CRV/CRLV sem essa inscrição somente após a quitação de todas as prestações do financiamento pelo consumidor.

Dizem que 60% dos carros e “carrões” que circulam nas ruas do Brasil foram adquiridos assim… Muitos veículos são adquiridos por pessoas com Sinais Exteriores de Riqueza (SER), pessoas que vivem acima das possibilidades ou apresentam padrão de vida incompatível com a renda declarada… Mas, Educação Financeira não é o tema de hoje…

Infelizmente, apesar de o cidadão adquirir apenas a propriedade “resolúvel” do bem, ou seja, que se resolve apenas com a quitação de todas as parcelas do financiamento, muitos cidadãos transferem a posse do bem ou o adquirem em nome e CPF de terceiros, causando transtornos aos bancos e contribuindo para o amento das taxas de juros cobradas.

A taxa Selic é apenas um dos fatores que compõem o chamado “Risco Brasil” na hora de conceder empréstimos.

Outra forma de conseguir um financiamento para aquisição de veículos é o chamado “Leasing”, uma espécie de aluguel em que o Locatário do veículo tem a chance de se transformar em dono após quitar todas as mensalidades por um período combinado e pagar uma diferença chamada Valor Residual Garantido (VRG).

Documentos necessários

Geralmente, mas, não exaustivamente, o Gerente bancário vai exigir os seguintes papéis:

- Carteira de identidade ou CNH ou outro documento com foto e CPF;

- Comprovante de residência como contas de energia elétrica, água ou gás;

- Última Declaração de Rendimentos do IRPF e extratos bancários (últimos 3 meses);

- Declaração de Rendimentos do IRPJ, se empresário ou empreendedor individual ou autônomo ou Carteira de Trabalho e Previdência Social (CTPS) e extratos de sua conta do FGTS, se empregado;

1.3 Comprar Bens de Financiamentos de Terceiros

1.3.1 Imóveis, veículos e qualquer coisa de bancos adquiridos por terceiros em financiamento

Algumas pessoas compram casas, apartamentos, salas comerciais e bens móveis como automóveis e máquinas industriais depois ou se arrependem ou simplesmente não podem mais pagar as prestações mensais do financiamento.

As pessoas mais inteligentes não deixam de pagar, elas simplesmente se desfazem do bem e da dívida transferindo a outra pessoa o bem e a responsabilidade pelo pagamento.

Nesse caso, o banco geralmente nem fica sabendo e quem realizará a consulta acerca de seu histórico e reputação (score) será o titular da dívida.

O titular da dívida cobrará quantia geralmente igual ao valor do bem, conforme avaliação de mercado, descontado o valor que falta pagar, para ficar longe da dívida.

Às vezes ele não lucra absolutamente nada com a operação, até porque o que pagou pode superar o preço do bem. Ele considera o benefício do uso do bem e ficar livre da dívida.

Apenas tome cuidado para não perder o Vendedor de vista porque você precisará da assinatura dele em eventual “baixa” da alienação fiduciária e transferência do bem para o seu nome, e não deixe de pagar as prestações do financiamento bancário senão é o nome do Vendedor que será negativado.

Você pode perder o veículo e ele, mover ação judicial de obrigação de fazer contra você.

- Score, Como Aumentá-lo e Conseguir Financiamento Bancário

- Sem Score Sem Financiamento

“Desculpe não podemos te ajudar, seu “score” está baixo”.

Se você já escutou isso é porque já teve recusado um pedido de empréstimo bancário.

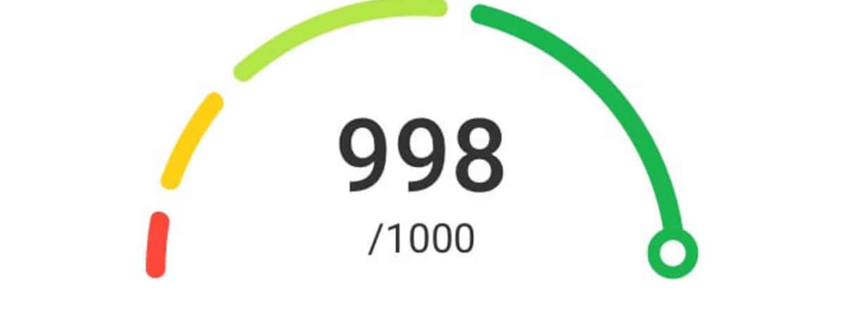

Essa palavra em Inglês “score” significa “pontuação” e serve geralmente para designar seus pontos ou posição no ranking de um sistema ou métodos de avaliação de crédito, nota de risco, crédito e compliance.

Quanto menor a pontuação, maiores as chances de a pessoa ou empresa não cumprir com o prometido, logo, àqueles que tem score baixo ou os bancos não concedem empréstimos ou o fazem mediante taxas de juros mais elevadas ou elevam as exigências e garantias.

Não é fácil a vida dos Sem Score.

Essa pontuação de crédito vem de empresas de análise de risco e crédito como SPC Brasil, Serasa Experian, Boavista, Equifax, Dun & Bradstreet, cada uma delas com sua especialização industrial ou comercial ou financeira, mas, todas ou cada uma delas serve para informar uma coisa: Quem é você, onde vive, quanto ganha ou quanto gasta e se costuma pagar dívidas.

Algumas lojas e bancos consultam ou outro desses sistemas, outros mais inteligentes financeiramente consultam sistemas que integram e reúnem todos os vários desses em um só relatório.

É o fim da privacidade.

Você consegue descobrir seu score de crédito em várias sites e aplicativos de smartphones, mas, recomendamos fazê-lo em um dos principais portais usados pela Caixa Econômica Federal e outros bancos de empréstimos, o Serasa Score ou procure por “Serasa Consultar pontuação do score”.

Consulte o agora o Serasa Score e consulte novamente depois de seguir o passo a passo que vamos te entregar e verifique se nossas dicas funcionam ou não!

- Aumentando o score quitando e dando “baixa” nas dívidas

Essa é a primeira dica porque é a principal!

Pagar as dívidas para amentar o score parece óbvio, mas, o score de crédito é o resultado de uma análise de informações por um programa de computador (software), logo, não basta quitar dívidas, mas, informar o sistema que a dívida foi quitada.

E você faz isso promovendo a “baixa” no cartório de protesto de títulos ou SPC Brasil ou Serasa ou onde quer que seu santo nome e CPF tenham sido negativados.

Às vezes você precisará da ajuda de um Advogado ou empresa especializada para isso.

Comece identificando dívidas pelo CENPROT Nacional, SPC Brasil e Serasa, quitando-as e promovendo a “baixa” de se nome nos cadastros de restrição de crédito antes de pedir crédito.

- Aumentando o score pagando mais Imposto de Renda (IR)

Ao menos naquele ano anterior ao seu pedido de financiamento bancário, ou ao menos em sua última Declaração de Rendimentos do IRPF, deve constar elevado valor de Imposto de Renda (IR), quer seja retido na fonte quer seja recolhido por meio do carnê-leão.

O importante, conforme já explicado, é fazer constar elevado valor de IR. Quanto mais expressivo melhor!

Apenas cuidado para não deixar de pagar porque uma Execução fiscal da UNIÃO Federal fará seu score desabar.

- Aumentando o score evitando pedidos de empréstimos

É isso mesmo que você leu: Se não tem score de crédito não peça crédito, senão seu score despenca ainda mais.

- Aumentando o score pagando contas no vencimento

Ok ok você é rica e não se importa em pagar juros e multas quando esquece de pagar contas no vencimento, não é? O problema é que essa impontualidade é considerada uma indisciplina, uma inconformidade. O sistema informatizado pode julgá-la mau pagadora.

- Aumentando o score com movimentações bancárias

Sabe aquela conta bancária que abriu e nunca mais usou?

Pois é, cancele-a!

Contas bancárias sem movimentação, além de suspeitas para bancos e ao Coaf quando têm alguma movimentação os bancos e os sistemas de score de crédito não poderão avaliar bem seu histórico de renda, créditos e pagamentos.

E utilize bastante a conta bancária justamente no banco onde pretende pedir financiamento.

- Aumentando o score realizando compras a prazo

Esse é um dos motivos pelos quais pessoas endinheiradas que compram tudo “à vista” e não parcelam nada nem no cartão de crédito têm pouco crédito.

Parece injusto, mas, quem não compra a prazo não tem carnês nem parcelas, prestações a pagar, logo, não tem score justamente porque os bancos e sistemas informatizados não podem ou não conseguem avaliá-las.

Se quiser aumentar seu score e conseguir empréstimo bancário para a aquisição de imóvel, veículos e outros bens comece um ano antes realizando compras a prazo e quitando-as.

- Aumentando o score com as dicas do Serasa Score

O próprio Serasa tem uma página intitulada 12 dicas para aumentar o Serasa Score que com certeza vai ajudar a amentar seu score e conseguir financiamento bancário.

Além de vários links de acesso a serviços gratuitos da plataforma, o Serasa também lista com bastante descontração uma série de tarefas para você melhorar se score.

A maioria das dicas são de Educação Financeira para pessoas das Classes C e D, mas, também podem ser úteis às pessoas da Classes A ou superior que pretendam adquirir um bem ou direitos mediante financiamento bancário.

SOBRE O AUTOR

MARCELO CARVALHO DE MONTALVÃO é diretor da Montax Inteligência, empresa que fornece informações patrimoniais e financeiras sobre Atores (pessoas e organizações) do Brasil. A Montax fornece relatórios de inteligência financeira e briefings de busca de bens, análise de risco e relatórios de crédito para diretores de departamentos jurídicos, advogados de corporações e investidores institucionais como fundos de pensão e fundos de investimentos diversos e franquia de Inteligência & Investigações que já auxiliou centenas de escritórios de advocacia e departamentos jurídicos de empresas como The Coca-Cola Company (Atlanta-USA), Petrobras (Compliance), Claro S/A, PSA Group (Peugeot Citroën), Cyrela, LG Eletronics, Localiza Rent A Car, Sara Lee, Kellog, Tereos, Todeschini, Sonangol Oil & Gas, Chinatex Grains and Oils, Generali Seguros, Estre Ambiental, Magneti Marelli, Banco Pan, BTG Pactual, Banco Alfa, W3 Engenharia, Geowellex, Quantageo Tecnologia e muitas outras marcas.

Especialista em Direito Penal Econômico e solução de crimes financeiros como estelionato (fraude), fraude a credores, fraude à execução, evasão de divisas e “lavagem” ou ocultação de bens, direitos e valores.

Autor do livro Inteligência & Indústria – Espionagem e Contraespionagem Corporativa.

Conecte-se com Marcelo no LinkedIn

Ouça o Marcelo no YouTube

Due Diligence | Pesquisa de Bens | Investigação Empresarial | Compliance Intelligence

Rio de Janeiro – RJ

Rua Figueiredo Magalhães, 387/801 – Copacabana – CEP: 22031-011

Telefone + 55 (21) 2143-6516

WhatsApp +55 (21) 99682-0489

E-mail montax@montaxbrasil.com.br

Montax Inteligência Ltda.

CNPJ 11.028.620/0001-55

Copyright © 2009

Deixe uma resposta

Want to join the discussion?Feel free to contribute!