A Crypto-Asset Reporting Framework (CARF) da OCDE seria a versão europeia da Crypto Operation Choke Point 2.0 dos EUA?

Em um mundo globalizado, hiper conectado e digitalizado, não são apenas as questões econômicas que estão interligadas, mas, as questões fiscais, tributárias: Estados nacionais e confederações impõem padrões, normas e regulamentos por meio de Tratados Internacionais ou simples exigências internas.

Para as empresas prestadoras de serviços de ativos virtuais (VASPs), sejam corretoras de criptomoedas (exchanges) sejam negociantes do Mercado de Balcão ou Over The Counter (OTC) de finanças crypto e finanças descentralizadas (DeFi) ou mesmo startups de transição energética emitentes de certificados digitais (tokens) de crédito de carbono, a conformidade, o cumprimento de normas fiscais têm caráter transnacional.

Essa reação governamental era previsível diante de transações intercontinentais de corporações multinacionais por meio de exchanges e outras plataformas de negociação de criptoativos.

Montax Inteligência traz comentários acerca da recente Crypto-Asset Reporting Framework (CARF) da Organização para a Cooperação e Desenvolvimento Econômico (OCDE), um novo modelo de estrutura de relatórios contábeis para o G20 do Fórum Global sobre Transparência e Troca de Informações para Fins Fiscais que alterou padrões da Common Reporting Standard (CRS) para a prevenção de sonegação fiscal, evasão de divisas e lavagem de dinheiro por empresas do Mercado Cripto para os Bancos Centrais, preparado em julho de 2024 pelo Secretariado do Fórum Global a pedido, adivinhe, da Presidência da República do Brasil no G20.

Confira!

Sumário – O que você vai ler aqui

- Do que os governos têm medo?

- O quê Autoridades fiscais pretendem fazer?

- Exchanges e VASPs em geral, o novo ponto de estrangulamento

- Afinal, quais normas as provedoras de serviços de ativos virtuais do Brasil devem observar?

Vamos lá!

1- Do que os governos têm medo?

Direto ao ponto: Governos têm medo dos criptoativos, que segundo o Fórum Global são “criptomoedas e tokens baseados em criptografia” e constituem “um método relativamente novo para armazenar riqueza e realizar transações financeiras […] de forma descentralizada, fora do setor financeiro tradicional, como bancos e outras instituições financeiras”.

Conforme disposto no Sumário Executivo do CARF, os governos dos países do G20 revelam receio diante do crescimento rápido do mercado de criptoativos e suas inovadoras formas de pessoas e organizações ocultar bens, direitos e “riqueza” das Autoridades fiscais.

Os governos entenderam que, ao usar ativos virtuais, as pessoas se afastam dos serviços das instituições financeiras tradicionalmente fiscalizadas e regulamentadas – e muito mais caras -, e corre o risco de elas usarem criptoativos no exterior ou através de intermediários offshore como “meio de fugir e evitar obrigações fiscais”. Aquilo que os criptomaníacos já sabem: Negociações internacionais por meio de Tehter (USDT) ou outras criptomoedas em exchanges são muito mais rápidas e baratas que transações em dólar no sistema da Sociedade para Telecomunicações Financeiras Interbancárias Mundiais (SWIFT).

2- O quê Autoridades fiscais pretendem fazer?

As Autoridades fiscais pretendem dar enfoque às transações com criptoativos pelo Grupo de Ação Financeira Internacional (Gafi)/Força Tarefa de Ação Financeira (FATF), que logo na primeira página do site já anuncia “Atualização direcionada sobre a implementação dos padrões do GAFI sobre ativos virtuais (VA) e provedores de serviços de ativos virtuais (VASP)”.

E criar um sistema informatizado e padronizado de “Transparência e Troca de Informações para Fins Fiscais” que vai alterar os padrões da atual Common Reporting Standard (CRS) de 2014. A ideia é promover a integração entre os Bancos Centrais, Unidades de Inteligência Financeira e Ministérios das Fazendas dos 58 países signatários – incluindo 10 jurisdições de adesão em desenvolvimento – para facilitar a fiscalização do comércio internacional de ativos virtuais.

O CARF de 2024 será para o mercado cripto o que o CRS foi para as transações financeiras tradicionais em 2014, sistema que vem sendo “minado” (na verdade, está se tornando obsoleto) pela economia digital para a identificação plena da identidade dos clientes, intermediários e beneficiários finais, da atividade econômica seja ela lícita ou ilícita e das carteiras (wallets) sejam de pessoas sejam de organizações.

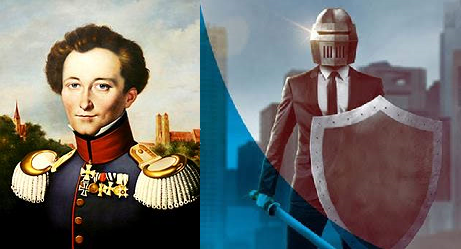

3- Exchanges e VASPs em geral, o novo ponto de estrangulamento

“Ponto de estrangulamento” é jargão militar e expressão de guerra para definir um desfiladeiro, ponte ou qualquer passagem obrigatória ao inimigo que funciona como um gargalo, expondo ou reduzindo suas forças. O ponto de estrangulamento mais famoso da História foi o desfiladeiro das Termópilas, usado pelos gregos para se defender do ataque dos persas na Antiguidade.

Não restam dúvidas que as transações com criptomoedas das prestadoras de serviços de ativos virtuais (VASP), sejam exchanges sejam negociantes OTC ou startups de transição energética e tokens de crédito de carbono, são o novo “choke point” dos governos mundiais (vide Operation Choke Point, embrião da Lava Jato do governo americano que não acaba…).

A Crypto-Asset Reporting Framework (CARF) é a versão europeia da Operação Ponto de Estrangulamento Cripto 2.0 do Departamento de Justiça dos Estados Unidos da América e sua implementação pode encerrar muitos negócios legítimos sem condições de arcar com as normas de Integridade & Compliance.

Mas, quais são exatamente esses pontos? Existem pontos especiais, específicos dentro das exchanges?

O exame do CARF segure três pontos de estrangulamento: Beneficiários Finais, Correntistas Não-residentes e Devida Diligência e Reporte.

Autoridades fiscais dos países da OCDE pretendem a identificação plena e a produção de relatórios acerca de

- Beneficiários Finais, “Pessoa natural ou pessoas naturais que, em conjunto, possuam, controlemou influenciem significativamente, direta ou indiretamente, um cliente em nome do qual uma transação esteja sendo conduzida ou dela se beneficie” (Resolução CVM 50/2021);

- Correntistas Não-residentes, pessoas com contas bancárias offshore ou em exchanges do exterior;

- Devida Diligência e Reporte, com a criação de uma estrutura legal internacional padronizada e protegida para coleta de dados e informações dos relatórios e sua confidencialidade pelas chamadas empresas “provedoras de serviços de reporte de criptoativos” (RCASPs), pessoa ou organização que presta serviços de emissão ou corretagem de criptoativos, consideradas pelo Grupo CARF como “intermediários relevantes” e “totalmente sujeitos às obrigações de devida diligência e relatórios para garantir que haja total cobertura e garantir que não existam lacunas que possam ser exploradas por intermediários ou investidores para tentar contornar a denúncia”.

Nesse ponto (desculpe o trocadilho), os Programas de Integridade e Compliance antilavagem de dinheiro do Brasil já haviam estabelecido a Devida Diligência (Due Diligence) para identificar corruptos, fraudadores e potenciais lavadores de dinheiro ou ocultadores de bens, direitos e valores e pessoas expostas politicamente (PEP) como um dos principais “mecanismos de controle e acompanhamento” (Circular Bacen 3978/2020).

4- Afinal, quais normas as provedoras de serviços de ativos virtuais do Brasil devem observar?

Sem delongas, vamos às principais normas que regulamentam as exchanges e demais provedores de serviços de ativos virtuais (VASP) para mitigar riscos e problemas com Autoridades tributárias do Brasil, EUA e Europa:

REGULAMENTAÇÃO | OBJETIVO/INTENÇÃO DO LEGISLADOR |

Instrução Normativa RFB 1888/2019 | “Institui e disciplina a obrigatoriedade de prestação de informações relativas às operações realizadas com criptoativos à Secretaria Especial da Receita Federal do Brasil (RFB)” Fiscalização de negócios com ativos virtuais como Bitcoin e outras criptomoedas e certificados digitais (tokens) diversos. |

Circular Bacen 3978/2020 | “Dispõe sobre a política, os procedimentos e os controles internos a serem adotados pelas instituições autorizadas a funcionar pelo Banco Central do Brasil visando à prevenção da utilização do sistema financeiro para a prática dos crimes de “lavagem” ou ocultação de bens, direitos e valores, de que trata a Lei nº 9.613, de 3 de março de 1998, e de financiamento do terrorismo, previsto na Lei nº 13.260, de 16 de março de 2016” Programa de Integridade e Compliance antilavagem de dinheiro. |

Lei 14478/2022, regulamentada pelo Decreto 11563/2023 | “Dispõe sobre diretrizes a serem observadas na prestação de serviços de ativos virtuais e na regulamentação das prestadoras de serviços de ativos virtuais; altera o Decreto-Lei nº 2.848, de 7 de dezembro de 1940 (Código Penal), para prever o crime de fraude com a utilização de ativos virtuais, valores mobiliários ou ativos financeiros; e altera a Lei nº 7.492, de 16 de junho de 1986, que define crimes contra o sistema financeiro nacional, e a Lei nº 9.613, de 3 de março de 1998, que dispõe sobre lavagem de dinheiro, para incluir as prestadoras de serviços de ativos virtuais no rol de suas disposições” Programa de Integridade e Compliance anticorrupção, antifraude e antilavagem de dinheiro. |

Diretrizes da OCDE para Empresas Multinacionais (EMN) sobre Conduta Empresarial Responsável (CER) | “Conduta Empresarial Responsável (CER)” Auto-regulamentação Ecológica, Social e de Governança (ESG) e Devida Diligência baseada na abordagem de impactos adversos reais ou potenciais (riscos) de fatores múltiplos como Transparência, Direitos Humanos, Emprego e Relações de Trabalho, Meio Ambiente, Corrupção, Solicitação de Suborno e Extorsão e Interesses do Consumidor, Ciência e Tecnologia (I,P&D), Concorrência e Tributação. |

Códigos de Conduta e Autorregulação e Manual de Boas Práticas em Prevenção à Lavagem de Dinheiro e ao Financiamento do Terrorismo para Exchanges Brasileiras de 2020 da Associação Brasileira de Criptoeconomia (ABCripto) | “Autorregulação e Compliance PLDFT” Programa de Integridade e Compliance antilavagem de dinheiro. |

Lei 13709/2018 (LGPD) | “Lei Geral de Proteção de Dados Pessoais (LGPD)” Programa de Governança em Privacidade. |

Regulamentação Especial Bacen sobre empresas provedoras de serviços de ativos virtuais (VASPs) e transações de criptoativos (AGUARDANDO PROMULGAÇÃO) | “PENDENTE/REGULAMENTAÇÃO IMINENTE” Fiscalização de negócios com ativos virtuais como Bitcoin e outras criptomoedas e certificados digitais (tokens) diversos. Programa de Integridade e Compliance antilavagem de dinheiro. |

Crypto-Asset Reporting Framework (CARF), Estrutura de Relatórios de Ativos Criptográficos para compartilhamento de dados, informações e provas do universo Crypto por Bancos Centrais, Unidades de Inteligência Financeira e Ministérios das Fazendas dos 58 países signatários – incluindo 10 jurisdições de adesão em desenvolvimento – para facilitar a fiscalização do comércio internacional de ativos virtuais | “IMPLEMENTAÇÃO PREVISTA PARA 2027” Fiscalização de negócios com ativos virtuais como Bitcoin e outras criptomoedas e certificados digitais (tokens) diversos. Programa de Integridade e Compliance antilavagem de dinheiro. |

Outras legislações e roteiros

Montax realiza seus trabalhos de Inteligência financeira e Investigações corporativas mediante consultas em cartórios, agências de governos, diários oficiais e imprensa com base na Lei de Acesso à Informação, realiza diligências investigatórias (investigação defensiva) com base no Provimento OAB 188/2018 e com base no dever de devida diligência (due diligence) da Lei Anticorrupção, Lei de Prevenção à Lavagem de Dinheiro, Recomendação Gafi/FATF 10, Circular Bacen 3978/2020 e Resolução CVM 50/2021.

Nos casos de busca de ativos financeiros, somos orientados por manuais especiais como o Briefing SPQR®, nosso roteiro de compliance, due diligence e inteligência financeira e investigações corporativas para a recuperação de ativos, bem como o Roteiro de Atuação: Persecução Patrimonial e Administração de Bens – Ministério Público Federal (2017), manual de busca de ativos que deve ser observado por vítimas de fraudes, sejam fraudes corporativas sejam fraudes contra herdeiros, fraude na herança ou sucessória.

Em casos de fraude, sugerimos aos clientes consultar Advogados para analisar a conveniência e oportunidade de distribuir uma Notícia de Crime no Ministério Público requerendo a instauração de Inquérito Policial e a promoção de medidas assecuratórias como, por exemplo, consulta ao SISBAJUD – Sistema de Busca de Ativos do Poder Judiciário, nome atual do famoso BACEN JUD, e outros sistemas de busca de bens que listamos no antológico artigo Muito Além do Bacen Jud: 7 Sistemas de Busca de Bens do Devedor na Justiça.

Palavras-chave:

Compliance Fiscal – Startup – Corretoras de Criptomoedas (Exchanges) – Crypto-Asset Reporting Framework (CARF) – Organização para a Cooperação e Desenvolvimento Econômico (OCDE) – Common Reporting Standard (CRS) – Investimentos – Tokens de Carbono – Tokens de Créditos de Carbono – Certificação Digital (Tokenização) de Créditos de Carbono – Relatório de Compliance Fiscal – Relatório de Inteligência Financeira – Inteligência Financeira – Roteiro de Inteligência Financeira – Investigações Corporativas – Manual de Investigações Corporativas – Investigações Internas – Compliance – Devida Diligência – Due Diligence – Recuperação de Ativos – Recuperação de Créditos – Busca de Bens – Pesquisa de Bens – Bens do Devedor – Lei 7492/1996 – Carta-Circular Coaf 1/2014 – Recomendação Gafi-FATF 10 – Circular Bacen 3978/2020 – Resolução CVM 50/2021 – Lei 14478/2022 – Departamentos Jurídicos – Diretores Jurídicos – Escritórios de Advocacia – Advogados – Bancos – Instituições Financeiras – Empresas de Gestão de Ativos – Fundos de Investimento em Direitos Creditórios (FDIC) – Non-Performing Loan (NPL) – Cooperativas de Crédito – Recuperadoras de Ativos.

SOBRE O AUTOR

Marcelo Carvalho de Montalvão é Advogado criminalista especialista em Direito Penal Econômico e investigação de crimes financeiros e diretor da Montax Inteligência, franquia de Inteligência Financeira & Investigações Corporativas para a Recuperação de Ativos, Consultoria de Risco, Compliance e Due Diligence com sede no Rio de Janeiro-RJ que já auxiliou centenas de escritórios de advocacia e departamentos jurídicos de corporações como The Coca-Cola Company (Atlanta), Petrobras S/A, PSA Group (Peugeot Citroën), Claro S/A, LG Eletronics, Kellog, Sonangol Oil & Gas, Chinatex Grains and Oils, Generali Seguros, Korea Trade Insurance Corporation (K-Sure), Estre Ambiental, Localiza Rent A Car, Cyrela, Sara Lee, Tereos, Todeschini, Magneti Marelli, Banco Pan, BTG Patual, Banco Alfa, Banco Daycoval, W3 Engenharia, Geowellex, Quantageo News Technologies e muitas outras marcas.

Autor do livro Inteligência & Indústria – Espionagem e Contraespionagem Corporativa.

Conecte-se com o Marcelo no Linkedin. Ouça o Marcelo no YouTube.