5 Filmes Sobre Compliance & Governança Corporativa – Alerta de Spoiler

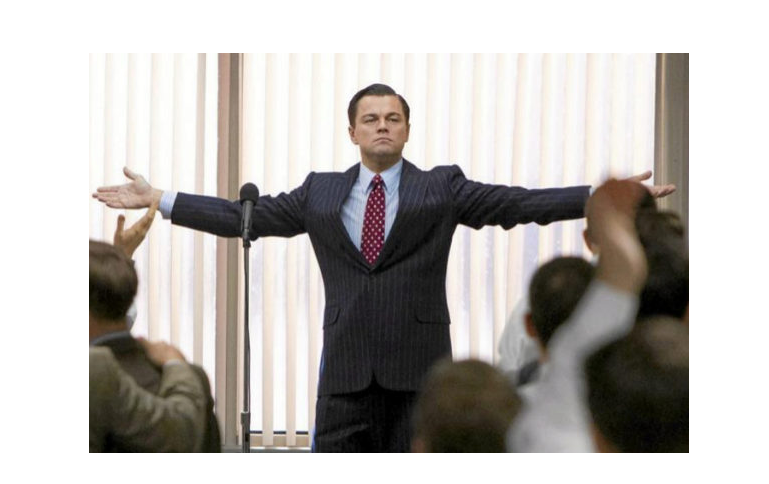

Do Inglês “to comply”, Compliance é palavra da moda no meio corporativo. Significa cumprimento ou conformidade, ou seja, cumprir a lei ou estar em conformidade com a lei. Na prática, compliance são ações de prevenção de fraudes internas e inconformidades para as empresas não sofrerem multas, ações judiciais de indenização, reclamações trabalhistas, execuções fiscais ou mesmo prisão de diretores (vide os efeitos da Operação Lava Jato no Brasil). O cerne de um bom compliance é o seu Programa de Integridade, composto de várias mecanismos de combate à corrupção, e o mais destacado deles é sem dúvida o Canal de Denúncias com a apuração e arquivamento correto delas, claro. Toda empresa, grande ou pequena, deve fazer compliance, em maior ou menor maior, com mais ou menos recursos e mecanismos. Mas, se a empresa tem negócios com o governo, nos níveis federal, estadual ou municipal, a implementação de um Programa de Integridade e mecanismos de combate à corrupção é uma exigência da lei. No Brasil, estamos falando da Lei 12.846/2013 (Lei Anticorrupção), similar a “Foreign Corrupt Practices Act” (FCPA) e a “Foreign Account Tax Compliance Act” (FATCA), dos Estados Unidos da América, e a “UK Bribery Act” do Reino Unido. O que muitos empreendedores do Brasil não sabem é que as empresas de pequeno e médio porte também podem ser afetadas pela Lei Anticorrupção. Pequenas e médias empresas também devem investir em mecanismos de prevenção de fraudes internas e inconformidades para evitar multas. Explicamos isso no artigo Compliance & Governança Corporativa – CGU Pode Multar Microempresa Sem Programa de Integridade e Canal de Denúncias. Abusos, machismo, assédio moral, assédio sexual, fraudes e crimes financeiros são os assuntos imediatos que têm como questão mediata a não observância de um Código de Ética da companhia ou simplesmente desrespeito ao bom e velho “não faça com os outros aquilo que você não gostaria que fizessem com você”. A ideia é não infringir a lei e não ofender governos, acionistas, sócios, fornecedores e, principalmente, os clientes. As nossas avós entendiam muito bem de compliance e não faziam pose para ensinar isso. Alguns roteiros de filmes sobre Governança, Risco e Conformidade contaram com a consultoria de profissionais de Compliance. Confira! Clique no título do filme e veja o trailer oficial de cada um. São filmes sobre Governança, Risco e Conformidade (ou a falta deles) e como isso impactou pessoas e organizações. 1- Compliance Isso mesmo, o título do filme é esse, “Compliance”. É o primeiro da lista justamente por isso. Também divulgado com o subtítulo “Poder Manipulação Obediência”, tem o título em Português simplesmente “Obediência”. O filme retratou um fato que pode acontecer com qualquer pessoa ou organização. É baseado em fatos reais, a história de uma atendente do MacDonald´s que é acusada de furto de dinheiro da bolsa de uma cliente, tudo isso por meio de um telefonema. E sua gerente acredita! Um simples trote fez o negócio parar e os colaboradores se enfrentarem e humilharem uma adolescente. Baseado em uma história real, o filme mostra como a falta de um Código de Ética e um Manual Anticorrupção pode detonar um negócio. As inconformidades no trato da denúncia e os denunciados são especialmente relevantes em países em que as leis trabalhistas são implacáveis e as indenizações de danos morais, milionárias. Baseado em fatos reais, a vilã nem é tão vilã porque só está tentando fazer o que achava correto. Não deixe de conhecer nosso Manual de Inteligência Financeira & Investigação Empresarial – Briefing Secreto de Pesquisa de Bens e Recuperação de Ativos no Brasil e USA 2- Mercado de Capitais Se você assistiu “O Lobo de Wall Street” vai gostar deste filme. É sua versão mais feminina e comportada (menos pornográfica). Aqui as ambiciosas são uma Executiva do mercado de capitais e sua antagonista, uma ex-colega da faculdade que agora é da Polícia de Crimes Financeiros. Ele retrata como conversas despretensiosas de seu círculo de amizade pode revelar graves crimes do colarinho-branco ou inconformidades. Esse tem cenas do departamento de Compliance atuante (mas, que não adiantou muito). A gente consegue identificar situações que vivenciamos no mundo corporativo e financeiro. E aprendemos a gostar tanto da protagonista quanto da antagonista. Aliás, as duas podem ser consideradas as mocinhas ou as bandidas, depende do seu ponto-de-vista sobre ambição. Assista o filme e descubra quem é o vilão da história. Equity, filme no Brasil ganhou o título “Mercado de Capitais”, é a visão feminina do poder e corrupção no mercado financeiro. 3- O Lobo de Wall Street Esse aclamado filme que tem o Ator Leonardo DiCaprio no papel do Empresário do ramo da corretagem de ações que ficou conhecido como “O Lobo de Wall Streeet” por sua ascensão meteórica, não trata diretamente de Compliance & Governança Corporativa porque cumprir a lei jamais foi a intenção de de Jordan Belford, que após cumprir pena de 5 anos de prisão passou a dar palestras sobre vendas. O filme é um exemplo de tudo aquilo que seus colaboradores e terceiros (clientes e fornecedores) não devem fazer. Assédio sexual, assédio moral, consumo de substâncias entorpecentes, fraudes, mentiras para vender mais, “lavagem” de dinheiro e evasão de divisas são algumas das coisas que você vai ver no filme. Prisão de diretores também. Um clássico do mundo corporativo. Assisti o filme “O Lobo de Wall Street” 3 vezes e li o livro. Vale a pena aprender alguns insights geniais do Vendedor de ações de empresas pequenas que operam fora da Bolsa de Valores de Nova Iorque. Não deixe de conhecer nosso Manual de Inteligência Financeira & Investigação Empresarial – Briefing Secreto de Pesquisa de Bens e Recuperação de Ativos no Brasil e USA 4- Something Ventured – Risk, Reward, and the Original Venture Capitalists Em Português seria “Algo Arriscado”, como seu subtítulo “Risco, Recompensa e os Capitalistas de Risco Originais” deixa claro, é um filme sobre os Venture Capitalists. Especificamente os

Muito Além de “O Lobo de Wall Street”: Pirâmides Financeiras Atuais São Globais e Oferecem Bitcoin, Mercado Forex e Opções Binárias

Crise de emprego, redução da taxa Selic e acesso à informação e educação financeira – especialmente no YouTube – levaram muita gente a investir em renda variável e tentar a vida como Trader, investidor profissional do mercado financeiro. Economistas ou não, o fato é que muitas pessoas realizam cursos de Agente Autônomo de Investimentos (AII) reconhecidos pela ANBIMA ou simplesmente de “Traders”, sem homologação alguma, na esperança de alavancar sua carreira e sua vida. Praticamente todos os Traders já receberam falsas propostas de investimentos ou foram vítimas da fraude da moda: Pirâmides Financeiras (Esquema Ponzi) travestidas de corretoras online (“Brokers”) que oferecem rentabilidade muito acima da média do mercado internacional com ofertas de Bitcoin, Mercado Forex e Opções Binárias e plataformas de investimentos e simuladores como MetaTrader. Empresas fraudulentas listadas por agências de Inteligência Financeira em todo mundo, como as desta lista aqui, são registradas em Paraísos Fiscais e usam o gatilho mental da ganância para enganar investidores e Traders inexperientes. Golpistas induzem as vítimas a investir no mercado internacional, em ações de empresas listadas em Bolsas de Valores do exterior, derivativos, Bitcoin, Mercado Forex e Opções Binárias. Essas fraudes contra pequenos investidores e aspirantes a Traders têm aumentado bastante na Internet. Na verdade é uma verdadeira pandemia. As vítimas são atraídas com ativos financeiros da moda como Bitcoin e outras criptomoedas e apostas no Mercado Forex, opções binárias e ações de empresas negociadas em Bolsas de Valores do mundo todo. E com plataformas de treinamento e de investimento falsas que revelam “altas” de Bitcoin e outros cripto-ativos e lucros de aplicações financeiras que existem somente nos sistemas informatizados dos fraudadores. O modus operandi é sempre o mesmo: Depois de captar recursos com promessas de elevados retornos do investimento, os “Analistas” das corretoras de valores online simplesmente desaparecem. No caso das corretoras de Bitcoin, seu “CEO” pode alegar que foi “hackeado” e roubaram os Bitcoins de clientes custodiados na carteira digital (wallet) da corretora (!?). Os fraudadores conseguem enganar uma quantidade enorme de clientes com base em um antigo e poderoso gatilho mental: A ganância. Eles oferecem retornos sobre o investimento muito acima do mercado, comissões pela indicação de novos participantes e prêmios como iPhones, viagens e outros artigos de luxo. Essas falsas corretoras de valores e firmas de investimentos estrangeiras tem site específico em Português e também exploram imagens de celebridades e ícones do capitalismo e anunciam no Google, YouTube, Facebook e Instagram. Esses negócios online são operações do crime organizado transnacional (Decreto 5.015/2004). Sobre fraudes online do crime organizado transnacional, leia nosso artigo LBLV, Ronaldinho Gaúcho e o Esquema FSM – Estudo de Caso da Montax. Este artigo vai ajudar Traders inexperientes na prevenção de fraudes. A descobrir como corretoras online de Bitcoin, Mercado Forex e Opções Binárias enganam Traders e pequenos investidores! Vamos explicar de forma simlpes e detalhada como funciona a indústria de fraudes online de investimentos no exterior em Bitcoin, Mercado Forex e Opções Binárias. Ao final, listamos dados e informações necessárias para analisar um caso de fraude internacional e oferecemos um curso online de Inteligência Financeira – Due Diligence, Pesquisa de Bens & Compliance de Prevenção a Lavagem de Dinheiro – Roteiro de Proteção e Recuperação de Ativos. O que falaremos nesse artigo: Quem quer ser um Trader? Qual a diferença do Analista de Investimentos para o Trader? O que é Pirâmide Financeira (Esquema Ponzi)? Quem opera as corretoras online de fraudes internacionais (“Brokers”)? Como saber se a corretora online é fraudulenta? Por que Traders de Bitcoin, Mercado Forex e Opções Binárias? O que fazer em caso de fraude? Quê preciso para a Montax Inteligência analisar meu caso? Preparado para aprender mais sobre fraudes de corretoras online internacionais? Vamos lá! Quem quer ser um Trader? A maioria dos que sonham em trabalhar como investidores profissionais e operar com mercados nacionais e internacionais como Traders são jovens ambiciosos porém sem educação formal. Eles não têm Diploma de Economista ou Analista de Investimento ou Agente Autônomo de Investimentos (AII) registrados pela ANBIMA. Traders são autodidatas e aprendem com cursos online aleatórios ou vídeos do YouTube, uma característica da Era Digital. O Trader clássico geralmente é ansioso o bastante para enfrentar o tempo e as burocracias do bacharelado em Economia ou curso de Agente Autônomo de Investimentos (AII) e ganancioso o suficiente para correr mais riscos. Traders gostam de operar ao estilo “O Lobo de Wall Street” e preferem opções de maior risco e alavancagem! Qual a diferença do Analista de Investimentos para o Trader? Apesar da expressão “Autônomo”, o Agente Autônomo de Investimentos (AII) está, em realidade, obrigatoriamente vinculado a uma Corretora de Valores Mobiliários ou Distribuidora de Títulos e Valores Mobiliários (DTVM). Analistas de Investimentos geralmente têm Diploma de Economia, Engenharia ou Administração e o Agente Autônomo de Investimentos (AII) realizou curso preparatório específico aprovados e registrado na Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais (ANBIMA). E pagam anuidades à ANBIMA e à Comissão de Valores Mobiliários (CVM). Em outras palavras, perdem um tempão com formação e atuam de forma bastante regulamentada. Já os Traders ou não têm formação acadêmica ou têm em áreas não relacionadas a Economia & Finanças, não estão vinculados a corretoras de valores alguma e não estão submetidos a agências de regulamentação profissional e do mercado. Traders geralmente sequer estão no “radar” da ANBIMA e Comissão de Valores Mobiliários (CVM), que ou não exercem fiscalização sobre eles ou exercem de forma muito superficial ou ineficaz. O que é Pirâmide Financeira (Esquema Ponzi)? Pirâmide Financeira é também chamada “Esquema Ponzi” porque o primeiro fraudador documentado da História a operar esse golpe foi o ítalo-americano Charles Ponzi nos Estados Unidos da América da década de 1920. É um esquema fraudulento matematicamente simples porém muito sofisticado do ponto-de-vista da engenharia social em que um “fundador” convida um grupo de 6 ou 7 pessoas para realizar um “investimento”, com a promessa de dobrar ou triplicar o investimento ou de pagar “juros” de 10% ou mais ao mês sobre o principal, desde